En días recientes, la moneda mexicana ha sufrido una fuerte depreciación frente al dólar. Este comportamiento está explicado, principalmente, por dos factores. El primero proviene del exterior. Debido a que en EE.UU. se están implementando cuantiosos estímulos económicos, se teme que esto genere un fuerte repunte de la inflación, lo que impulsaría a la Fed a subir las tasas de interés.

Esto es lo que está generando que más inversionistas quieran invertir en la renta fija de EE.UU. El segundo factor tiene que ver con temas internos, ya que el riesgo país en México se ha incrementado y, con ello, se ha acentuado la salida de capitales. Pero, ¿realmente el mercado mexicano está dejando de ser atractivo para los inversionistas? ¿Qué esperamos para el resto del año?

¿Qué ha pasado con los bonos estadounidenses?

Al cierre de la semana pasada, los bonos del Tesoro de EE.UU. a un plazo de 10 años alcanzaron una tasa de 1.56%. En diciembre habían terminado en 0.91%, es decir, hubo un incremento de 65 puntos base en poco más de dos meses (gráfica 1). Esto significa que los inversionistas están apostando a que debido a la recuperación económica, la Fed subirá las tasas este año y, que por ende, este tipo de inversiones será más rentable.

Es verdad que los pronósticos de crecimiento de EE.UU. se han revisado fuertemente al alza. El FMI estima que el país crecerá 5.1% este año, desde una estimación previa de 3.1% realizada en octubre. Sin embargo, todavía hay diversos datos relacionados con el empleo, el consumo y la producción que muestran que la economía estadounidense está lejos de estar en una normalidad económica. Es decir, que es demasiado pronto para asumir que la economía se recuperará tan rápido que la Fed tendrá que intervenir este mismo año.

Estos movimientos de mayor apetito por los bonos de EE.UU., en adición a algunos factores internos, se reflejaron en el mercado mexicano.

En lo que va del año, la moneda se ha depreciado 8% y ya cotiza cerca de los $21.5 pesos por dólar, un máximo no visto desde noviembre. Además, el riesgo país1 se ubicó en 110.6 puntos al cierre de la semana pasada, también un máximo desde noviembre pasado.

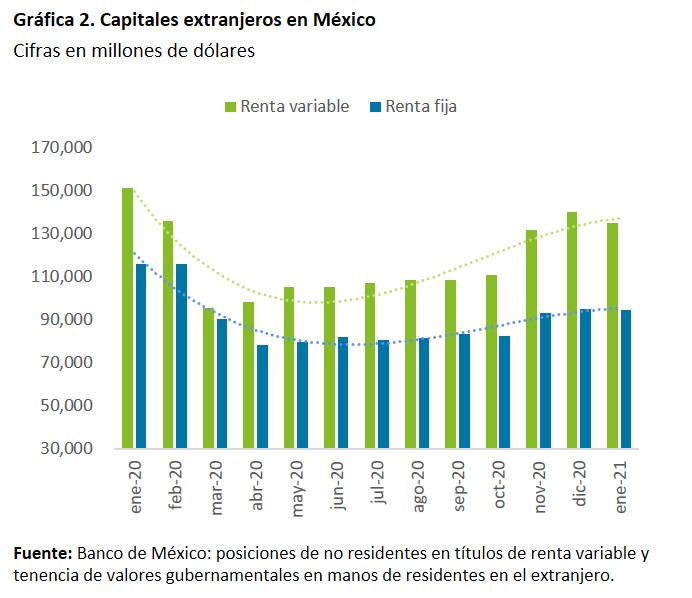

Asociado con ello, las posiciones de los inversionistas extranjeros sobre instrumentos de renta fija mexicanos han disminuido. En enero de 2020, las inversiones de extranjeros en valores gubernamentales fueron de 115,967 mdd; para enero de este año, el monto disminuyó a 94,399 mdd, es decir, una caída del 14% en 12 meses (gráfica 2). Una importante liquidación, resultado del deterioro del entorno mundial por la segunda ola de COVID, así como por una serie de factores internos.

Los operadores de divisas han seguido de cerca la discusión del proyecto de reforma eléctrica, que se espera repercuta negativamente en la confianza empresarial y, por ende, en la inversión. Además, los recientes cortes eléctricos y el desabasto de gas natural afectarán el desempeño de la economía en el primer trimestre del año, lo que indicaría que se espera que la recuperación económica sea lenta en el corto plazo, en un entorno aún sujeto a diversos riesgos.

Por el contrario, resaltar que las inversiones en los instrumentos de renta variable mexicanos se han recuperado significativamente, en línea con el resto de los mercados de economías emergentes, debido sobre todo al mayor optimismo por la llegada de las vacunas (gráfica 2).

La luz al final del túnel: mercado de bonos mexicano refleja una mejor perspectiva para la economía nacional.

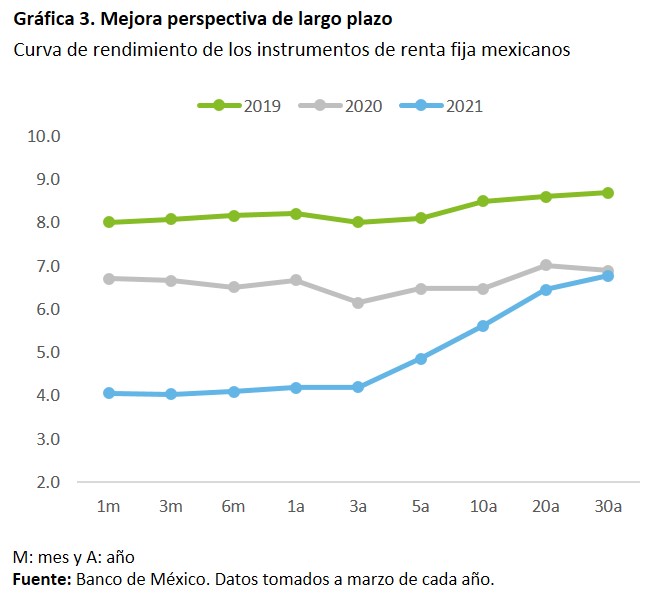

Durante el 2020 (y en menor medida en 2019), la curva de rendimientos de los instrumentos de renta fija mexicanos se aplanó e incluso algunos instrumentos de corto plazo cotizaron por arriba de los de largo plazo (gráfica 3), lo cual sucede en épocas de recesión económica.

Esto indicaba que los inversionistas se estaban deshaciendo de sus posiciones de largo plazo, porque consideraban que la economía caería en recesión y, que Banco de México tendría que flexibilizar su política monetaria (es decir, reducir las tasas de interés) para darle más holgura a las actividades económicas. Actualmente la curva de rendimiento es ascendente, asociado a una mejor perspectiva económica.

En conclusión

No se puede hablar de una fuga de capitales de México generalizada, ya que las inversiones en instrumentos de renta variable se han recuperado de manera importante, lo que señalaría que el mercado mexicano sigue siendo atractivo para los inversionistas.

Sin embargo, aunque no estimamos que la Fed vaya a mover sus tasas de interés en el corto plazo, sí se seguirán publicando más datos duros de la economía estadounidense que mostrarán que la actividad se recupera a pasos sostenidos, lo que continuará ejerciendo presión sobre los bonos y las monedas, sobre todo de los mercados emergentes como México.

También considerar que los factores internos seguirán jugando un papel muy relevante en la percepción de riesgo del país. Es así, que esperamos que vengan más episodios de volatilidad en el corto plazo, pero consideramos que la cotización de la moneda se estabilizará en los próximos meses y que las inversiones en renta fija se recuperarán este año.